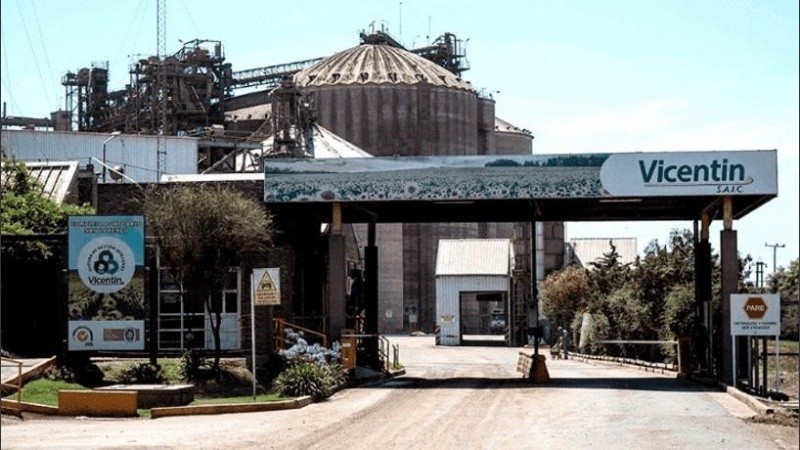

Bancos internacionales y un grupo de acreedores comerciales de Vicentin activaron gestiones conjuntas en un nuevo intento por encontrar una salida a la profunda crisis de la defaulteada agroexportadora.

En concreto, empezaron a delinear el armado de un fideicomiso en el que buscarán que Vicentin vuelque allí sus acciones y luego de cederlas se estructure sobre él un comité de negociación entre las partes para delinear los términos de venta, quita y capitalización de deudas.

En líneas generales se parece al bautizado “plan Perotti”, que la empresa rechazó, pero esta vez liderado por el sector privado. Los bancos, que tienen los equipos técnicos para el desarrollo jurídico del fideicomiso, son los que están en la primera línea del armado, pero aseguran que están acompañado de igual a igual por acreedores comerciales de importancia. Y, además de aclarar que el armado es todavía incipiente, aseguran que la idea es participar a todos los acreedores financieros y comerciales.

El Comité de bancos acreedores de Vicentin está formado por seis instituciones financieras internacionales: IFC (Corporación Financiera Internacional, parte del Grupo del Banco Mundial), FMO (Banco de Desarrollo controlado por el Estado holandés), ING, Rabobank, Natixis y Credit Agricole.

El objetivo del Comité, que se formó inmediatamente después del anuncio del colapso financiero de Vicentin en diciembre de 2019, es negociar conjuntamente la recuperación de los más de USD 500 millones en préstamos otorgados a Vicentin para promover el desarrollo del sector agroexportador argentino. Esta cantidad representa alrededor del 40% de la deuda total de la empresa.

Ahora bien: la clave para que esta propuesta prospere es que Vicentin acepte ceder las acciones. ¿Lo hará o le correrá el arco a los bancos como le hizo al gobierno de Santa Fe cuando decidió rechazarla tras semanas de negociaciones para que cedan sus acciones a un fideicomiso? Es más: ¿tienen los bancos al menos un guiño del directorio de la aceitera para el armado del fideicomiso?

Oficialmente no hubo respuesta de los voceros de los bancos ante esta consulta de Rosario3. Es que en el tenor de la respuesta de Vicentin a esta propuesta en ciernes está el la llave para destrabar la encerrona que se le presenta a acreedores y deudores.

Por lo pronto, entre acreedores comerciales de importancia -que no están liderando esta nueva iniciativa, pero sí están al tanto– reina cierto desaliento y prevalece el temor de que, en el fondo, no hay intención de venta y salida de los directores y accionistas de malogrado grupo.

Que se cedan las acciones y se empiece a discutir un plan de salida, sería un paso muy importante, pero no final ni decisivo. Sería un arranque importante porque hoy no hay ni mesas de negociación armadas y todo se dirime en causas judiciales y la convocatoria de acreedores.

Pero una vez sentadas las partes y las acciones cedidas en el marco del fideicomiso, se tendría que negociar temas delicados: precio de venta de las acciones, términos de capitalización de acreencias, magnitud de la quita de la deuda y hasta un plan de negocios sustentable con participación y compromiso de acreedores comerciales en entregar granos a la futura empresa. Un verdadero modelo para armar porque cada tema es muy espinoso.

Por ejemplo, ¿cuánto vale Vicentin Saic? Hay cálculos del lado acreedor que estiman que vale en torno a los 500 millones de dólares, pero tiene una deuda que está en torno a los 1,400 millones de dólares. ¿Aceptarán los dueños y accionista de la empresa retirarse con pagos mínimos y quedándose con mínima participación? O, por el contrario, ¿aceptarán los compradores pagar más de lo que creen que vale la empresa y encima mantener a los dueños actuales con una importante participación de las acciones? Por lo pronto, las puntas están muy abiertas.

Más información